国内豆粕市场不缺货 豆粕走势受压制

全球大豆供应依旧充足

全球大豆库存量继续增加

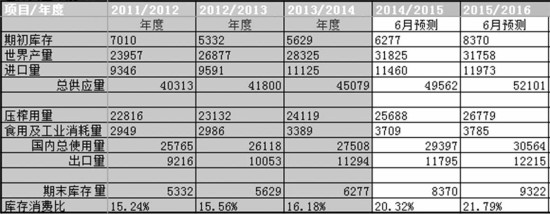

图为全球大豆市场情况

6月USDA供需报告显示,虽然陈季大豆压榨和出口情况较为理想,两方面数据均出现上调,使得年终大豆库存量下调2000万蒲式耳,但仍处于3.3亿蒲式耳的较高水平。且美国2015/2016年度新豆供需数据未有实质变化,年终库存量为4.75亿蒲式耳,年比增幅达47.6%,库存消费比由陈作的8.8%提高至新作的12.7%,为近九年来的最高数值。

全球市场上,2014/2015年度大豆库存量为8370万吨,年比增长26%,而2015/2016年度大豆库存量继续增加,至9322万吨,年比增幅达11.4%。此外,库存消费比也由陈作的20.32%提高至新作的21.79%,再创历史纪录。全球大豆供应宽松格局不改,自然令豆类价格承压。

南美大豆出口进度加快

自从南美大豆上市以来,国际大豆价格持续下滑,巴西、阿根廷农户相对惜售。不过,在最近两个月,巴西、阿根廷的惜售状况明显减轻,5月底和6月中旬,巴西出现过一天出口销售大豆140万—150万吨的情况。数据显示,5月巴西出口大豆934万吨,高于4月的655万吨,也高于去年5月的761万吨。同时,阿根廷在5月农民罢工的状态下,仍出口装运超过270万吨的大豆,明显高于去年5月的155万吨。6月前三周,巴西已经出口销售大豆688万吨,明显高于去年同期的180万—190万吨。这些大豆近70%为我国购买。南美大豆出口旺盛,不但压制了美豆的出口需求,也使我国有了供应充足的条件。

美国种植面积报告变数不大

国内外豆类行情是去年6月底发布种植报告后,开始由强转弱的,今年即将公布的美国种植面积报告也格外受关注。

从目前美国大豆种植以及大豆玉米(2370, -8.00, -0.34%)比价关系来看,美豆大范围改种玉米等作物的可能性不大,后续对2015/2016年度美豆播种面积的预估,可能维持在8460万英亩附近。

就目前的种植面积来看,美国大豆、玉米、小麦三大作物的整体播种面积仍有200万—300万英亩的上调空间,且从种植收益考量,也不能排除大豆播种面积继续增加的可能。基于此,后续国际大豆供应保持充足仍是大概率事件。

国内豆粕(2617, 44.00, 1.71%)库存量将持续攀升

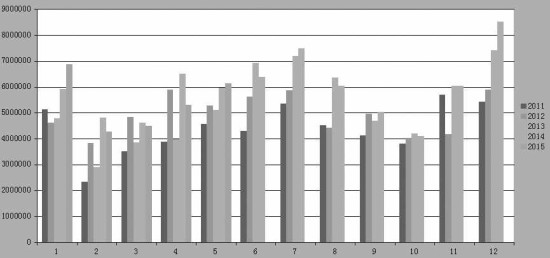

进口大豆集中到港

数据显示,1—5月,我国累计进口大豆2707万吨,同比降低2.69%。不过,6—9月还有2800多万吨大豆到港,整体上,今年国内大豆到港量将超过7300万吨,较前一年高出3.8%。随着大豆的陆续到港,目前在油厂生产有一定压榨利润的前提下,开机率提高成为必然,这也将刺激国内豆粕库存量增加,继而给豆粕市场带来压力。

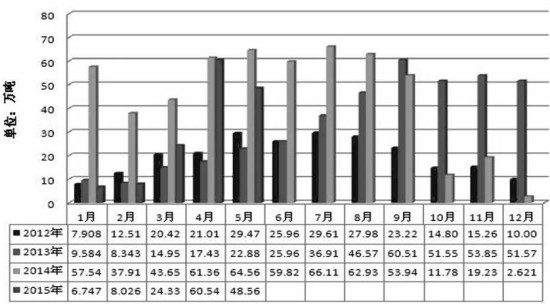

图为我国大豆进口情况

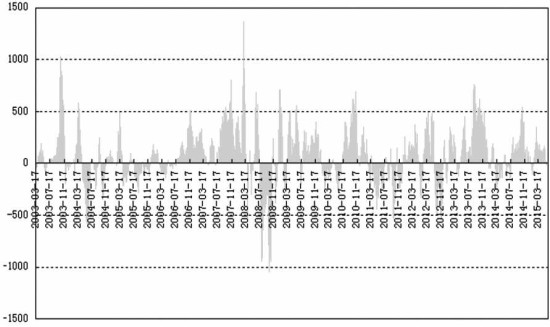

油厂开机率显著提高

4月之后,南美大豆上市,我国进口的巴西、阿根廷大豆也陆续到港,这使得国内油厂的开机率较春节之前明显回升,尤其自5月中旬开始,周度大豆压榨量一直居高不下。6月19日,大豆周度压榨量为170万吨,连续六周处于150万吨之上,明显高于去年同期的159万吨,为今年2月以来周度最高值。

与此同时,压榨利润不错,油厂挺粕意愿薄弱。

美豆价格长期处于1000美分/蒲式耳以下,我国进口美豆的成本也在3000元/吨以下。近期,南美大豆到港集中,其成为我国大豆压榨的主体。就统计核算来看,5—7月间我国进口的巴西大豆,到港成本在2900—3000元/吨,阿根廷大豆到港成本在2850—2950元/吨。

较低的大豆成本,带来了理想的压榨利润,过去一段时间,我国进口大豆压榨利润处于110—200元/吨较为理想的水平,这也削弱了油厂对豆粕的挺价意愿。

图为我国大豆周度压榨情况

下半年,有中秋节和国庆长假,生猪面临宰杀出栏的问题,豆粕消费不如豆油(5898, -6.00, -0.10%),这将催生油厂的挺油抛粕心理。

图为进口大豆压榨利润走势

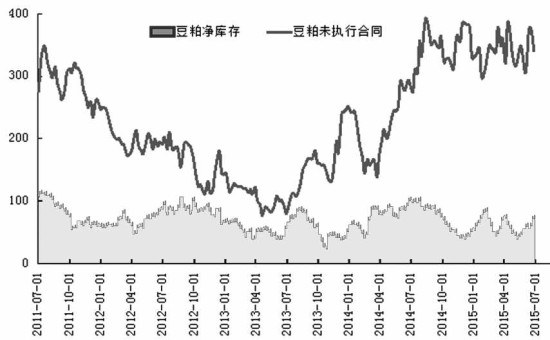

豆粕库存量开始阶段性恢复

随着进口大豆的到港以及压榨量的增多,国内豆粕产量明显提高。尽管油厂一直在催促采购方提货,但港口地区油厂的豆粕库存量仍出现一定程度的增长。截至6月24日,港口地区豆粕库存量为70.76万吨,不但高于5月同期的45万吨,也为4月以来的最高值。后续大豆仍将陆续到港,预计国内豆粕供应量和库存量将继续增长。

图为我国豆粕库存和未执行合同情况

此外,下游采购方可能出现违约,也增强了豆粕库存量增加的预期。国内豆粕价格自3月回落至今,豆粕现货主流价格已经由当初的3050元/吨下跌至近期的2440元/吨,跌幅达到19.5%。由于豆粕现货交易的保证金处于10%—20%的水平,本轮下跌,已经使豆粕交易的保证金尽数亏掉,这也预示着将有部分贸易商违约。

基于行情的疲软以及豆粕价格的持续下滑,大型饲料企业也有推迟执行合同的预期,豆粕未执行合同的数量一直徘徊在350万吨左右。

为了防止违约,部分油厂将交易订金从15%调高到25%。不过,采购方仍存在一定的违约风险,这增强了市场的偏空氛围。

周边市场形势不乐观

DDGS进口量增多,价格快速降低

图为我国DDGS进口情况

除了较为集中的大豆进口,最近几个月,DDGS到港量也较大。数据显示,1—5月到港的DDGS约为148万吨,6—9月还有200万吨左右的到港量。虽然过去的一个多月里,国内DDGS价格持续疲软,DDGS进口商亏损加剧,部分进口商已经取消或延期了6船DDGS,但DDGS的进口到港数量依旧充足。

此外,进口DDGS成本在1600元/吨附近,山东等地DDGS价格只能在1650元/吨以下运行,这将刺激豆粕被广泛替代,继而压制豆粕走势。油菜籽(3802, 2.00, 0.05%)政策变化令菜粕(2100, 22.00, 1.06%)承压

油菜籽上市季节到来,国内油菜籽收储方案也逐步确定。今年中央财政给江苏、安徽、河南、湖北、湖南五省油菜籽收购进行补贴,要求五省从省财政风险基金中补贴不足部分,具体收购价以及是否储存菜籽油由省级政府确认。

由于财政开销过大,地方政府大多选择不存油,而是以直补方式将补贴发放给加工企业,让其自负盈亏。

去年,国内绝大多数油厂已经放弃了自营,转而为中储粮进行油菜籽代加工,收取加工费用,并且代销菜粕,以维持生存。今年,政策的变化导致这些企业被迫处于停产状态,也导致菜粕市场的供应周期延后,继而压制后期菜粕价格。菜粕市场受压,传导至豆粕市场,必然会对豆粕价格产生不利影响。