加息或将推迟 金银阶段反弹

主要观点

1. 联储表态年内依旧可能加息,但是加息路径需要视数据而定,加息时点或推迟至 9 月

2. 美国经济数据或好转,推动美元指数反弹

3. 原油等大宗商品走强,或助力贵金属价格企稳

4. 市场避险情绪或回升

一、行情回顾

图 1:纽约金指 K 线图 图 2:沪金(240, -1.00, -0.42%)主力连续 K 线图

数据来源:文华财经,国都期货 数据来源:文华财经,国都期货

图 3:comex 银主力连续 K 线图 图 4:沪银主力连续 K 线图

数据来源:文华财经,国都期货 数据来源:文华财经,国都期货

贵金属近一个月基本维持震荡走势,纽约金最高上冲至 1232 美元,comex 银最高上涨至 17.775 美元,由于此前美国经济数据走弱,美元指数下跌,接连创下新低,带动贵金属价格大幅走强,但是美国公布 4 月 CPI 数据后,这一形式有所改变,4 月核心通胀率超预期。美联储主席耶伦此前表示联储具体加息路径视经济数据情况而 定,这使得美国经济数据的变化对于何时加息具有重要的影响。由于近期美国经济数据开始逐步好转,5 月的消费者信心指数 95.4,略超预期,4 月新屋销售环比增 6.8%,核心耐用品订单增长也超预期,美元指数开始大幅走高,利空贵金属,市场加息预期也开始回升,但是我们认为是否加息还需要后续经济数据的确认,因此我们倾向于认为 6 月加息或将延后,而希腊债务危机未见缓解,英国央行[微博]也在评估其退出欧元区的影响,我们认为避险情绪或推动贵金属价格走高,贵金属短期走势相对乐观。

二、供需基本面分析

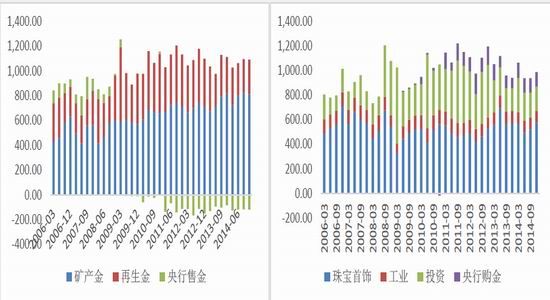

(一)黄金供应基本稳定,投资需求继续萎缩

黄金的供应主要来自三个方面:矿产金、再生金和央行售金。从总量上来看,黄金的供应在出现明显提升后会基本维持稳定,近两年来全球黄金产量维持在 4200 吨左右。其中矿产金小幅增长,再生金产量略有回落。2009年之前央行属于黄金的出售方,2009 年之后开始逐渐买入黄金,每个季度的购买量维持在 110 吨至 120 吨之间。我们假设矿产金年供应在 2800-3000 吨,再生金年供应在 1100-1200 吨,我们估算 2015 年黄金的供应大约会在4000-4200 吨。

黄金的需求主要来自三个方面:珠宝首饰、供应需求和投资需求,此外近年来央行也成为黄金市场的重要购买者。珠宝首饰需求的变动不大,基本维持在每年 2000 吨附近,而工业需求占比较小,近年来每年消耗的黄金在 400 吨之下,而变化较为剧烈的是投资需求,2009 年一季度黄金投资需求一度高达 616.3 吨,但随后又回落至 200 吨附近,近年来随着黄金价格走低,黄金投资需求明显缩减,2015 年黄金的投资需求降至 904.7 吨。由于央行的购金需求基本维持在每季度 110-120 吨,我们估算 2015 年黄金需求约为 3540-3880 之间。

我们认为,黄金投资需求的明显缩减使得 2015 年黄金市场延续供给过剩的局面。

图 5:黄金供应(吨) 图 6:黄金需求(吨)

数据来源:wind 资讯、国都期货 数据来源:wind 资讯、国都期货

(二)银价走低使得供给收缩,白银供需矛盾或趋于缓解

白银的供给以矿产银和再生银为主,近年来矿产银在全球白银供应中的比例已经上升至 80%以上。近年来生产商已经从白银的供应方,转变为白银的需求方,而政府的抛售也在减少。中国、智利和墨西哥等主要银矿生产国近年来产量维持稳定,我们认为白银的供应大概率维持在 970 至 1000 百万金盎司之间。但是值得注意的是,白银的供给倾向于缩减,由于近年来白银价格持续低迷,一方面生产投入减少,这对矿产银供给的影响将逐步显现,另一方面再生银的供给也受到一定的抑制。

白银的需求主要包括工业应用、珠宝首饰、银器和铸币印章四个方面。其中工业应用是白银最主要的需求领域,但是整体来看其需求变动并不大。

工业需求中主要应用领域为电子电器业、光伏产业。白银的工业需求中光伏领域的需求占比达到 14%,我们认为未来光伏产业对于白银需求的推动作用较大,2015 年全国新增光伏电站规模设定 17.8GW,与 2014 年实际新增光伏并网量 10.52GW 相比,增幅超过 70%,这将增加对光伏薄膜的需求,从而增加对白银的需求。

图 7:白银供给(百万盎司) 图 8:白银需求(百万盎司)

数据来源:wind 资讯、国都期货 数据来源:wind 资讯、国都期货

(三)金银投资需求均显缩减迹象,或对价格形成拖累

随着 2007 年美国次贷危机向全球蔓延,资本市场避险需求增加,从而使得贵金属的投资需求大幅增加,我们用 ETF 持仓情况来表征对贵金属的投资需求。从 ETF 的持仓变动可以看出,进入 2013 年黄金和白银的投资需求出现了分化,由于黄金的金融属性更强,当经济逐渐复苏之后,避险需求回落使得黄金投资需求锐减,而白银ETF 持仓维持相对高位。由于白银具有更强的工业属性,而且其价值相对黄金更低,投资者能够忍受更大的价格回撤。且在之前白银接近 15 美元的地位上,白银 ETF 流出并不明显,因此虽然近期白银 ETF 持仓也出现了减少的迹象,我们认为白银 ETF 持仓减少程度有限,但是若后期投资需求继续大幅减少,则可能对白银形成拖累。

图 9:黄金 ETF 和白银 ETF(吨)

数据来源:wind 资讯、国都期货

三、市场宏观环境分析

(一)联储表态年内依旧可能加息,但是加息路径需要视数据而定

4 月 FOMC 会议纪要显示,尽管官员们认为一季度经济疲软是受暂时性因素影响,但许多委员预计 6 月会议上不太可能加息,不过美联储未完全排除 6 月加息的可能。由于加息是贵金属市场最大的一个风险点,联储官员的表态自然成为市场关注的重点。美联储主席耶伦此前表示美国经济将反弹,如未来经济走势与预期一致,今年某个时候加息是合适的。首次加息后,美联储将逐步谨慎收紧货币政策,因为就业市场和通胀还未达目标水平。这表明随着经济数据的好转,年内加息的概率会逐渐增大,而我们认为这一时间点不太可能是 6 月,虽然 4月份开始,数据显示经济开始好转,天气影响逐渐淡化,但是仍然需要进一步数据的验证,因此 6 月份的会议上可能难以就加息达成协议,我们倾向于认为加息时点推迟至 9 月,这和我们之间的预计有一定的差异,由于短期风险趋于释放,我们认为贵金属价格短期偏强。

(二)美国经济数据或好转,推动美元指数反弹

就业和通胀一直是美联储关注的重点。我们看到美国通胀数据在 4 月开始回升,剔除食物和能源的核心消费者价格指数超预期上涨,继就业市场好转之后,通胀情况也正逐渐迈向美联储的目标。我们在之前的报告已经指出,我们认为美国就业市场的好转能够对经济产生良好的正向刺激作用,随着天气影响的消除,美国数据在二季度好转的概率较大,而 4 月的消费数据也基本符合这一判断。经济数据的好转推动了美元指数的反弹,从而对贵金属价格形成利空,但是我们并不看好美元的趋势性走强,主要逻辑在于欧元区经济在逐步好转,PMI 数据有所改善,我们认为美元短期内难以重回上升通道。

(三)原油等大宗商品走强,或助力贵金属价格企稳

我们看到近期商品之间的共振正越来越强,原油价格率先触底回升,并且一度上涨至 60 美元之上,同期铁矿石、精炼铜等大宗商品也强势反弹,我们认为市场做多情绪在升温,这有利于贵金属价格的企稳。而另一方面,原油价格走高推升了贵金属的成本,同时提升了市场的通胀预期,这对贵金属来说相对有利。

(四)市场避险情绪或回升

随着希腊债务危机的演化,这一问题的结局正越来越难以预料,由于希腊当局财力有限,债务的偿还主要依靠援助进行,一旦债务展期不能进行,违约乃至退出欧元区都可能推升市场的避险情绪。而与此同时,英国也开始评估其退出欧元区的可能性和影响,这使得情况趋于复杂,虽然我们认为最终希腊退出欧元区的可能性较小,但市场避险情绪或趋于回升,或推升贵金属价格。

四、6 月份投资策略

与之前看空的观点不同,我们认为贵金属在接下来的一段时间可能出现阶段性反弹的机会,主要逻辑在于短期风险的释放。由于联储加息是贵金属最大的利空,但我们认为这一风险短期或趋于缓解,即便美国经济数据在接下来的 2 个月好转,6 月也难以对加息形成一致意见。而原油等大宗商品的走高,从成本和通胀预期两个方面利多贵金属,而避险情绪的回升也对贵金属价格有一定的支撑,所以我们认为在接下来的时间可以尝试逢低买入,若纽约金回落至 1180 区域,纽约银在 16.5 区域,可以尝试以前期低点为止损尝试做多。

图 10:沪金主力连续 K 线

图 11:沪银主力连续 K 线图数据来源:文华财经,国都期货